Deel 1

Afgelopen vrijdag maakten de gokkers van Wall Street opnieuw een run op "slecht nieuws is goed nieuws", waarbij de gemiddelden bescheiden werden verhoogd na een hectische achtervolging rond de schuur en terug. Maar aan het eind van de dag is het de hoogste tijd om de spelletjes van Wall Street-daghandelaren te vergeten en te erkennen dat slecht economisch nieuws precies dat is: slecht nieuws.

Het schijnbaar negatieve in het banenrapport van oktober was de lichte stijging van de werkloosheid van 3.7% in september naar 3.5%. Dat zou betekenen dat de economie afkoelde en dat de Fed haar verkrappingscampagne kon afzwakken.

Maar, zoals we vaak hebben gezegd, het werkloosheidspercentage van de U-3 is het papier niet waard waarop het is gedrukt. Dat weerlegt echter geenszins het eigenlijke slechte nieuws in het banenrapport van oktober, welk slecht nieuws wijd en zijd over de interne inhoud van het rapport werd verspreid. Het hele rapport was in feite alleen maar meer bewijs dat de arbeidsmarkt zwak is, niet sterk, en dat de Amerikaanse economie in een stagnerende verdoving is terechtgekomen.

Om te beginnen is het werkloosheidscijfer van de U-3, dat is berekend op basis van de huishoudenquête, hoger door een toename van het aantal werklozen met 306,000, terwijl het aantal werkzame werknemers zelfs met 328,000 is gedaald.

Klopt. De Schrodinger's Cat bij de BLS zei dat banen waren: + 261,000 volgens de vestigingsenquête, terwijl de huishoudenquête het bovengenoemde publiceerde -328,000.

Zeker, als dit slechts een afwijking van een maand zou zijn, zou het redelijk zijn om het voorbij te laten gaan. Maar eigenlijk gaan de twee onderzoeken al sinds maart in de tegenovergestelde richting: de vestigingsenquête, die rechtstreeks in de algo's vloeit, 2.45 miljoen banen.

Tegelijkertijd is het aantal enquêtes onder huishoudens met slechts 150,000 banen. dat is 94% minder!

Bovendien, als je verder terug scrolt naar de pre-Covid-piek in februari 2020, is de ontkoppeling nog flagranter. Met andere woorden, het aantal werkgelegenheidscijfers van 158.61 miljoen huishoudens dat in oktober werd gepubliceerd, was eigenlijk: 258,000 lager dan het was vóór de Lockdowns, terwijl het cijfer van de vestigingsenquête was 804,000 hoger.

Natuurlijk is geen van beide nummers iets om over naar huis te schrijven, maar de discrepantie houdt geen groot mysterie in. Wat er gebeurt, is dat mensen meerdere banen aannemen om op de hoogte te blijven van de stijgende kosten van levensonderhoud, en ook omdat thuiswerken het voor freelancers en kluswerkers – vooral in de technische sector – heel gemakkelijk heeft gemaakt om hechten zich aan twee, drie of zelfs vier werkgeversloonlijsten. Deze tellen allemaal als “banen” in de vestigingsenquête, maar niet in de huishoudensenquête.

Onnodig te zeggen dat een tweede of derde baan die 5 uur virtueel werk per week omvat, de HR-afdeling van een onoplettende werkgever oplicht, niet hetzelfde is als een traditionele baan met 40 uur echt werk op de werkplek. Het eerste is nog maar een voorbeeld van de ruis in de gegevens die leidt tot een chronische overschatting van de werkelijke Amerikaanse arbeidsmarkt.

Werkgelegenheidsniveau: enquête huishouden (paarse lijn) versus vestigingsenquête (bruine lijn), februari 2020 tot oktober 2022

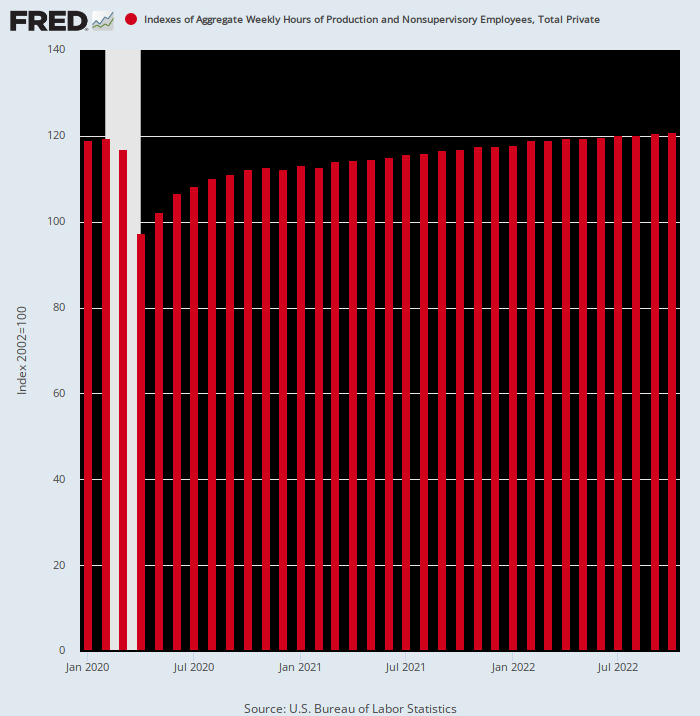

Dat is in ieder geval de reden waarom we de door de BLS gepubliceerde geaggregeerde urenindex de meest bruikbare vinden van de vele slechte kijk op de arbeidsmarkt. Het verwart in ieder geval een parttime baan niet met een fulltime baan en rekent evenmin de vierde baan van een (voormalige) intrigant bij Twitter als bewijs van een "sterke" arbeidsmarkt.

Op basis daarvan is dit wat we hebben gekregen na de stimmy-palooza's van na maart 2020, waarin de staatsschuld met $ 4.5 biljoen toenam en de balans van de Fed steeg van $ 4 biljoen naar $ 9 biljoen. Het totale aantal arbeidsuren in de particuliere sector is namelijk in die periode van 32 maanden met nauwelijks een smidgen gestegen. Om precies te zijn, de winst in gewerkte uren bedroeg slechts 0.4% per jaar.

Index van de totale wekelijkse uren voor de particuliere sector, januari 2020 tot oktober 2022

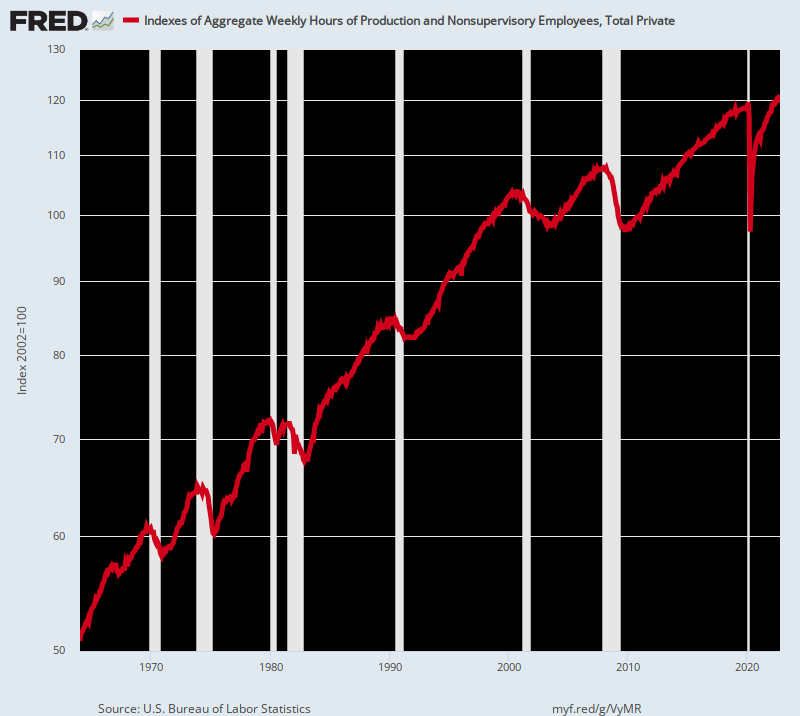

Anders gezegd, het banenrapport van oktober maakte heel duidelijk dat de zogenaamd 'sterke' arbeidsmarkt tot stilstand komt, en dat al jaren. Het indexcijfer voor oktober vertegenwoordigde in feite een bloedarmoede van 0.78% per jaar sinds de piek van voor de crisis in december 2007. Dat is bijvoorbeeld te vergelijken met een 2.00% jaarlijkse groei van het aantal gewerkte arbeidsuren tussen 1964 en 2000.

Dus als de financiële pers de gegevens eerlijk zou rapporteren, zou ze de totale urenindex gebruiken om de werkelijke arbeidsinput in de economie te meten, niet de nep-headline-banen tellen. In dat geval zouden we natuurlijk niet het soort econoom-gum krijgen dat op vrijdag plaatsvond, met nog een ander "sterk" banenrapport:

Obama-econoom Betsey Stevenson: Sterk banenrapport ... veel aanwervingen, een brede basis, en de loongroei vertraagt licht. De Fed kan ons misschien die zachte landing bezorgen

Justin Wolfers, Keynesiaanse academicus: Niet-agrarische loonlijsten stegen in oktober met +261k, nog een maand van geweldige banengroei. De afgelopen twee maanden laten herzieningen zien van +52k voor september en -23k voor augustus, dus dit is een nog sterker rapport. De werkloosheid steeg een tikje tot 3.7%.Dit is een zeer sterke economie.

Werkelijk? De werkelijke werkgelegenheidsgroei (dwz het totale aantal gewerkte uren) is de afgelopen 15 jaar met slechts twee vijfde van het historische gemiddelde gegroeid, maar deze katten blijven het 'sterke' woord ophoesten.

Index van totale uren, 1964-2022

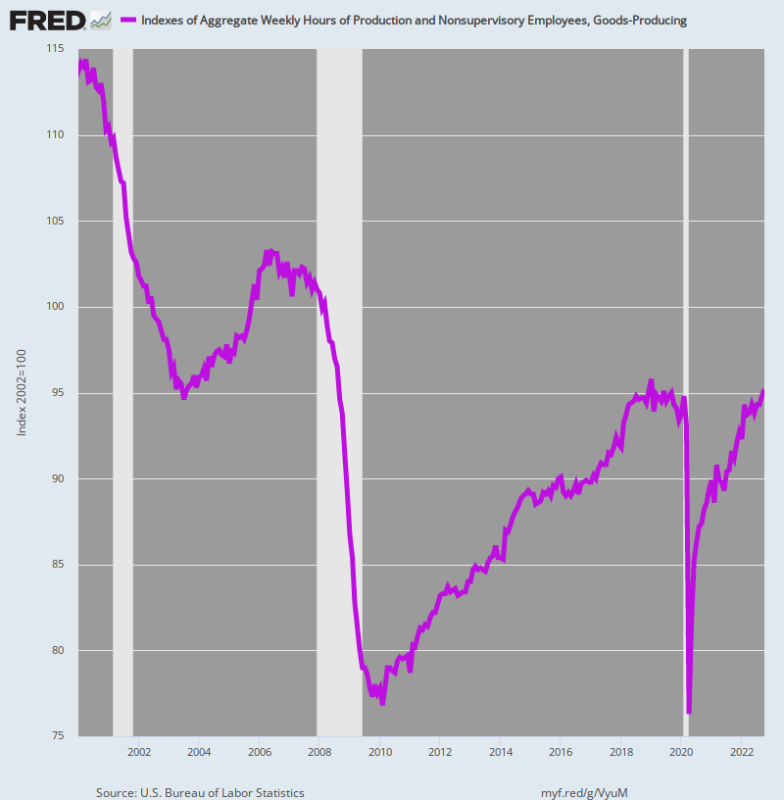

Bovendien zijn de gegevens nog eenduidiger als het gaat om banen met hoge lonen en hoge productiviteit in de goederenproducerende sector (productie, energie, mijnbouw en nutsbedrijven). De index van het totaal aantal gewerkte uren in de goederenproducerende sector is nog steeds bijna 0.6% hieronder zijn pre-Covid-piek in januari 2019.

Onnodig te zeggen dat dit een groot probleem is, omdat de goed producerende sector 21.3 miljoen mensen in dienst heeft tegen een gemiddeld jaarloon van $ 68,300. In geaggregeerde termen bedraagt de jaarlijkse loonsom van de sector $ 1.46 biljoen.

Zoals we vaak hebben opgemerkt, hebben we dus een cyclus van 30 maanden van wedergeboren banen. Na de diepe duik van april 2020 in opdracht van de Virus Patrol, zijn de arbeidsuren in de goederenproducerende sector nog steeds niet terug bij af.

Bovendien, als het gaat om de trend op langere termijn, is het beeld ronduit rampzalig. Vergeleken met het niveau van de eeuwwisseling in januari 2000 was het totale aantal gewerkte uren in de goedproducerende sector gedaald 16.3% vanaf oktober 2022.

Hoe iemand bij zijn volle verstand de onderstaande grafiek zou karakteriseren als een "sterke" arbeidsmarkt, gaat ons te boven. Wat het echt betekent, is dat de nomenklatura voor de volksgezondheid in Washington de aanbodzijde van de Amerikaanse economie heeft verpletterd, waardoor de particuliere sector moet worstelen om de status-quo ante te herwinnen, die zelf al meer dan twee decennia naar het zuiden ging.

Index van het totaal aantal gewerkte uren in de goederenproducerende sector, januari 2000 tot oktober 2022

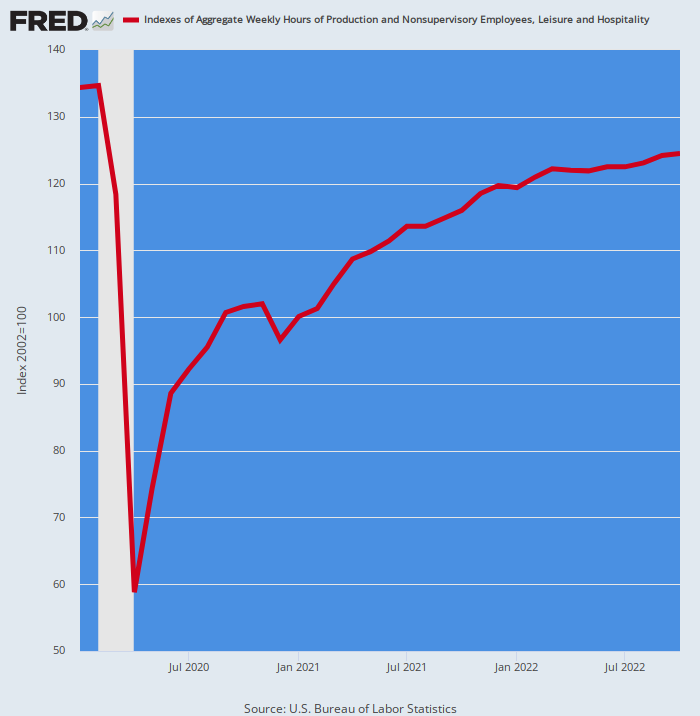

De goederenproducerende sector is evenmin een aberratie. Aan de andere kant van het beloningsspectrum werd in oktober de index van gewerkte uren in de laagbetaalde Leisure & Hospitality-sector gepubliceerd 7.8% hieronder het niveau van februari 2020. Dat is ongeveer $ 40 miljard aan jaarlijkse loonlijst die nog steeds vermist is.

Klopt. De Lockdown-calamiteit in het voorjaar van 2020 was zo hevig dat het aantal gewerkte uren in de sector daalde 56%!

Sindsdien heeft de sector een gat gegraven dat zo diep is dat er geen precedent is in de historische banengegevens. Maar nadat al deze wedergeboorteuren zijn teruggewonnen, staat de index nog steeds bijna een achtste onder het niveau van vóór de Lockdown.

Anders gezegd, de onderstaande grafiek heeft niets te maken met een "sterke" arbeidsmarkt, ook al hebben de Wall Street-gommers alle banen die sinds april 2020 zijn teruggewonnen, gebombardeerd. Wat het eigenlijk laat zien, is de chaos die wordt veroorzaakt door de Virus Patrol, gevolgd door een wanhopige strijd van de particuliere sector om weer voet aan de grond te krijgen.

Index van totaal aantal gewerkte uren in de vrijetijds- en horecasector, februari 2020 tot oktober 2022

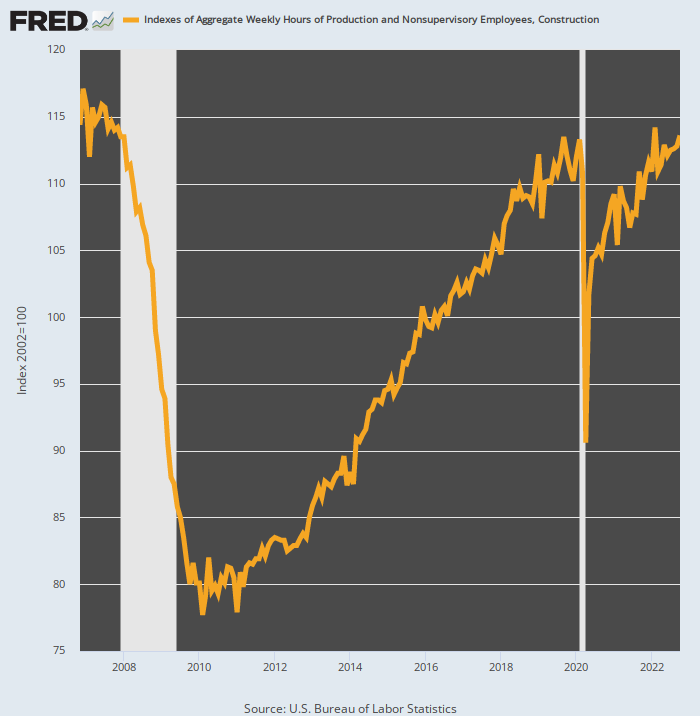

Toevallig is het verhaal hetzelfde in de hoogbetaalde bouwsector. Het totale aantal gewerkte uren in oktober was slechts een smidgen (+0.26%) boven de pre-Covid-piek van februari 2020. Wat nog belangrijker is, de index van oktober was stil 3.0% hieronder het niveau bereikte al in december 2006, wat betekent dat ook deze sector van de arbeidsmarkt al geruime tijd een negatief momentum doormaakt.

Het behoeft geen betoog dat de onderstaande grafiek simpelweg niet kan worden beschreven als bewijs van een “sterke” arbeidsmarkt toen er in oktober veel minder bouwuren werden gewerkt dan 16 jaar geleden.

Wat hier gebeurde, zoals in zoveel andere sectoren van de arbeidsmarkt, is dat de Virus Patrol een verwoestende 20% duik in het aantal gewerkte uren in april 2020. De wedergeboren banen en uren die sindsdien elke maand worden gerapporteerd, vormen niets meer dan een gigantische opgravingsoperatie door de particuliere sector.

Index van totale uren in de bouwsector, januari 2020 tot oktober 2022

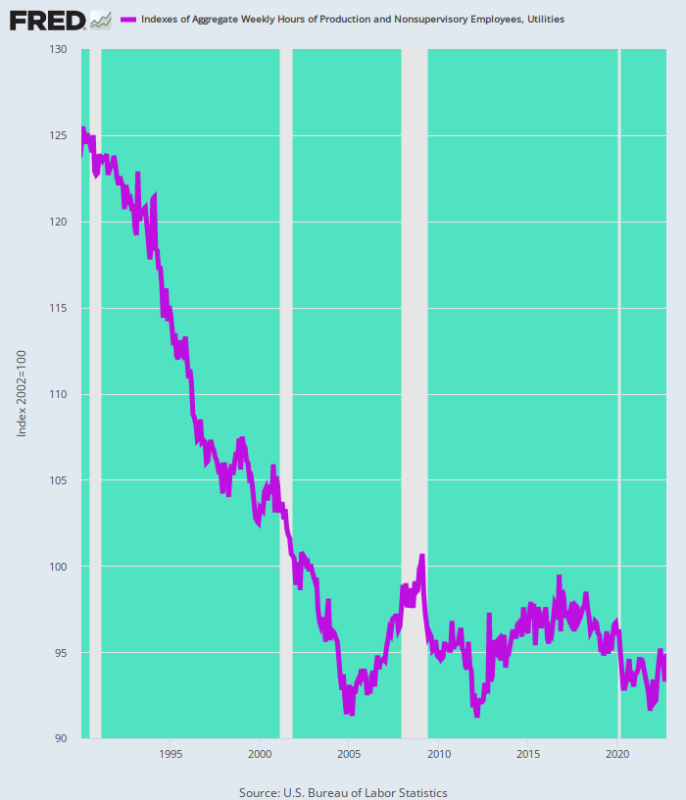

Een andere goedbetaalde sector waar gewerkte uren al lang naar het zuiden gaan, is de nutssector. Het totaal aantal gewerkte uren in oktober was nog steeds bijna gedaald 2% vanaf het pre-Covid niveau van februari 2020.

Wat nog belangrijker is, dat was het sluitstuk van een neerwaartse mars die al drie decennia aan de gang is. Dienovereenkomstig werd de zogenaamd “sterke” arbeidsmarkt van oktober 2022 ingezet 24% minder uurs dan begin 1990 het geval was.

Index van totale uren voor de nutssector, 1990 tot 2022

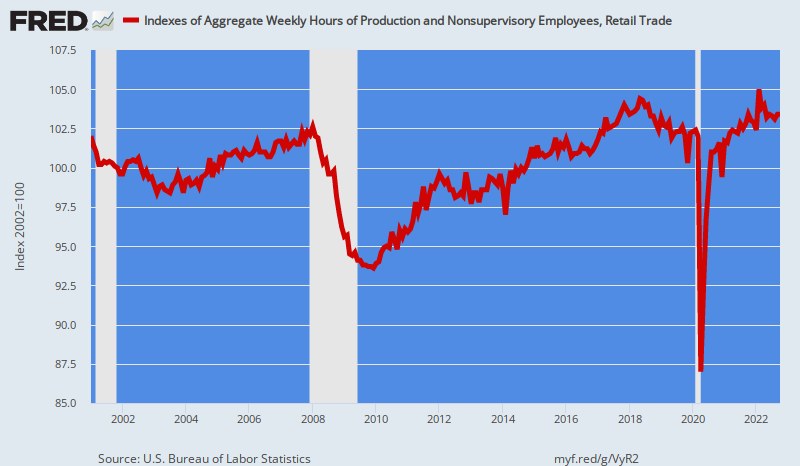

In de detailhandel piekten de gewerkte uren 53 maanden geleden in mei 2018. Ondanks het herstel van de daling van 17% in april 2020, was de urenindex van oktober voor de detailhandel nog 1% hieronder zijn hoogtepunt van vier jaar geleden.

Nogmaals, er is geen reden om wedergeboren banen en uren te beschouwen als "groei" van de arbeidsmarkt. En zeker, wanneer de werkgelegenheid de afgelopen 22 jaar op trendbasis is gedaald, is het idee dat het rapport van oktober kracht verraadde gewoonweg tommyrot.

Toch liegen de cijfers niet. In januari 2001 kwam de index van het totaal aantal gewerkte uren in de detailhandel uit op 102.0 vergeleken met 103.4 in oktober 2022. De berekening ervan is daarom een jaarlijkse groei van 0.06% als u afrondingsfouten wilt crediteren.

Index van het totaal aantal gewerkte uren in de detailhandel, januari 2001 tot oktober 2022

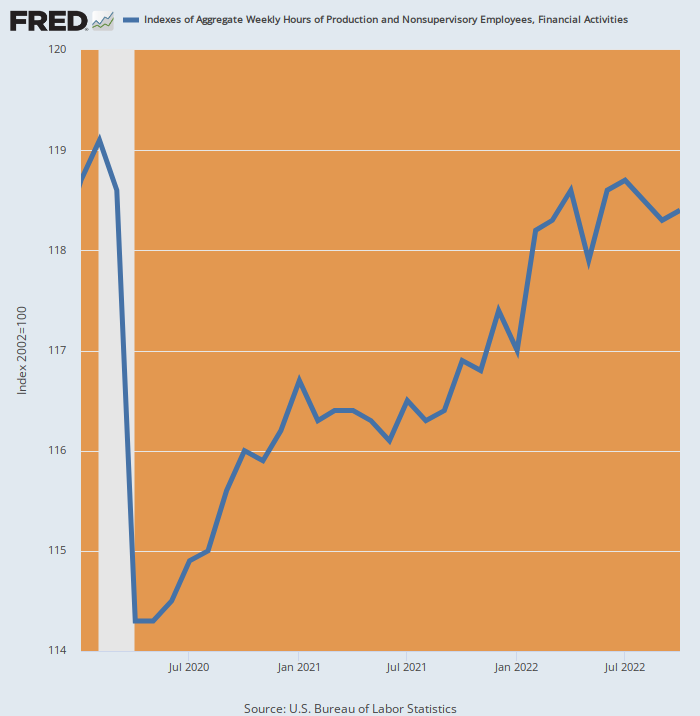

Een andere flat-lining sector is de financiële dienstverlening en onroerend goed. In oktober lag de index van geaggregeerde uren zelfs onder het niveau van afgelopen april en was nog steeds 1% lager dan waar het in februari 2020 werd gepost.

Ook mag de betekenis van deze stagnatie niet worden tegengesproken. Er is de afgelopen tweeënhalf jaar immers een letterlijke hausse geweest op de financiële markten en in het onroerend goed, maar de werkgelegenheid is stabiel gebleven.

Dus ook hier geen “sterke” arbeidsmarkt.

Index van totale uren in de financiële en vastgoedsector, januari 2020 - oktober 2022

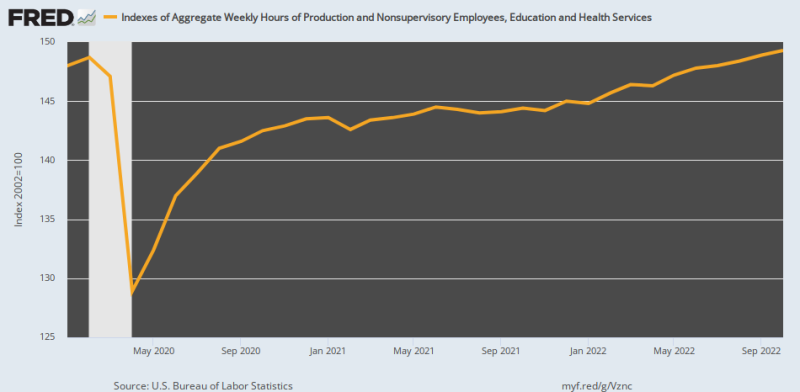

Zelfs de voorheen bloeiende onderwijs- en gezondheidssector is een schot in de roos. De index van de totale gewerkte uren in oktober 2022 vertegenwoordigde een microscopisch groeipercentage per jaar van slechts 0.15%vergeleken met februari 2020.

Zoals blijkt uit de grafiek, hebben we hier ook te maken met wedergeboren uren. Op bevel van de Virus Patrol is de index in april 13.3 met 2020% gedaald. Overeenkomstig, 97% van de urenwinst sindsdien was toe te schrijven aan het herstel van verloren uren door de Lockdowns, niet door organische groei vanaf de hoogwatergrens van februari 2020.

Ter referentie: het groeipercentage voor de 56 jaar eindigend in februari 2020 was 3.3% per jaar—een niveau 22X meer dan een halve eeuw hoger. Dus zelfs in het geval van een sector die sterk wordt gestut door overdrachtsbetalingen van de overheid en belastingvoorkeuren, is de werkgelegenheidsgroei, gemeten aan de hand van gewerkte uren, vertraagd tot nauwelijks een kruip.

Index van totale uren voor onderwijs en gezondheidszorg, februari 2020 tot oktober 2022

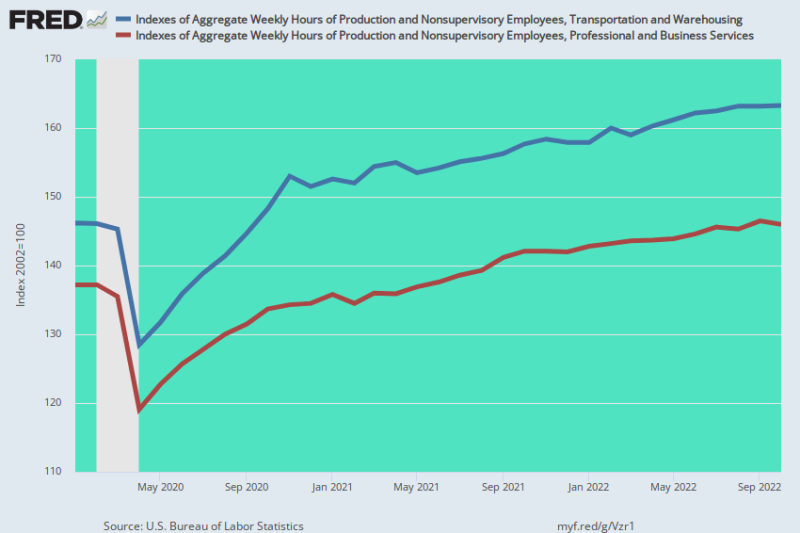

Als u de gegevens bekijkt voor alle tientallen afzonderlijke bedrijfstakken waarvoor de BLS een geaggregeerde urenindex biedt, vertoonden slechts twee een significante winst in oktober 2022 vergeleken met het pre-Covid-niveau van februari 2020. De geaggregeerde urenindex voor de magazijn- en transportsector stijgt met 11.7%, terwijl de index voor professionele en zakelijke dienstverlening 6.4% hoger was dan het pre-Covid-niveau van februari 2020.

Maar in beide gevallen zien we een stinkdier langs de houtstapel glijden. De goed gedocumenteerde supergolf van door Amazon geleverde handelsgoederen was een onhoudbaar artefact van de Lockdowns en massale stimmies. Dat is nu natuurlijk voorbij, maar zolang het duurde, was er een enorme hausse in het aannemen van personeel in de magazijn- en transportsector - een hausse die onverbiddelijk heeft geleid tot een aanzienlijke overcapaciteit. Dienovereenkomstig, wanneer de ontslagen beginnen, zal de blauwe lijn hieronder waarschijnlijk naar het zuiden gaan. Grote tijd.

Evenzo is thuiswerken sterk geconcentreerd in de professionele en zakelijke sector. Maar recente grootschalige ontslagen in de technische sector, belichaamd door de 50% slash van de Twitter-bevolking van vorige week en het dreigende banenbloedbad bij Facebook, luiden een dag van afrekening in voor de driedubbele salarisverzamelaars die zich thuis verstoppen.

Inderdaad, de overbezetting in deze sector, die goed is voor 22.5 miljoen van de best betaalde banen in Amerika, vond waarschijnlijk op monumentale schaal plaats. En het betekent dat ook onderstaande bruine lijn de komende maanden scherp naar het zuiden gaat.

Index van totale uren voor transport en opslag en professionele en zakelijke diensten, februari 2020 tot oktober 2022

Kortom, de arbeidsmarkt is verre van sterk en weerspiegelde in feite een groei van vrijwel nul uur op een algemene basis sinds de pre-Covid-piek in februari 2020, afgezien van de twee spoedig te herstellen anomalieën die hierboven worden weergegeven. Dus het afgeleide idee dat de Amerikaanse economie ook sterk is, is gewoon poppycock.

Deel 2

Ironisch genoeg vond de hierboven weergegeven systematische structurele verzwakking van de Amerikaanse arbeidsmarkt plaats in de context van een massale gelddrukgolf door de centrale banken van de wereld, die tot uiting komt in de duizelingwekkende groei van hun collectieve balansen. In vergelijking tot $ 4 biljoen in 2002 bedroegen de gecombineerde balansen van 's werelds centrale banken nu in totaal meer dan $ 43 biljoen.

Er is niets dergelijks in de geregistreerde geschiedenis, maar de differentiële impact op de wereldeconomie is de spil van wat daarna komt. Dat wil zeggen, in gebieden met hoge arbeidskosten, zoals de VS, hebben de gelddruk-bacchanalia van de afgelopen tien jaar geleid tot een massale off-shoring van industriële productie naar goedkope locaties onder leiding van China. Dat bevorderde op zijn beurt de gelijktijdige ervaring van wat leek op 'lageflatie' als gevolg van de resulterende enorme instroom van goedkope buitenlandse goederen.

Tegelijkertijd genereerde de wederzijdse monetaire expansie in China, Vietnam, Mexico en andere goedkopere economieën een door schulden aangewakkerde reeks misinvesteringen van bijbelse proporties. Het resultaat was een enorm opgeblazen productiecapaciteit om Amerikaanse, Europese en andere ontwikkelde wereldconsumenten te bedienen. Dat wil zeggen, de ontwikkelde wereld kreeg wat leek op een periode van lage groei/lowflatie welvaart, terwijl de voorheen minder ontwikkelde wereld een door schulden gevoede stijging van de investeringen en de productie in een razend tempo meemaakte.

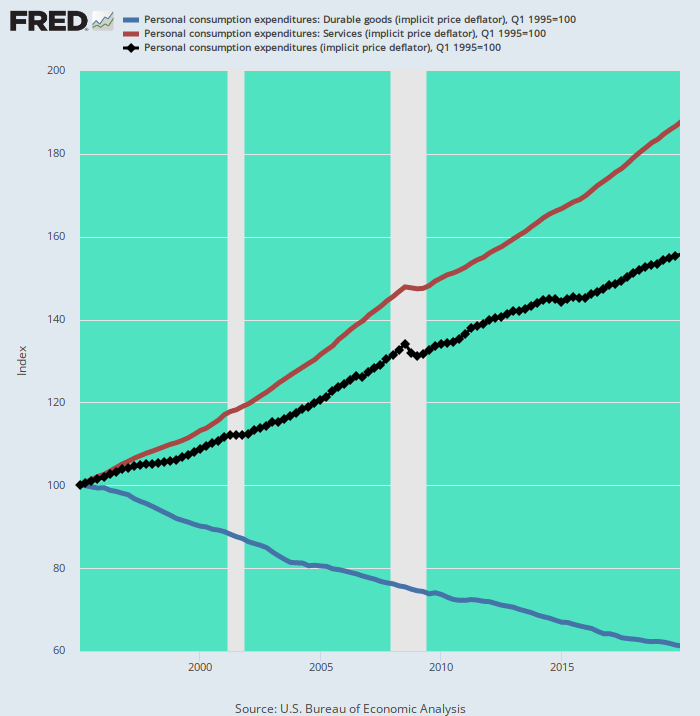

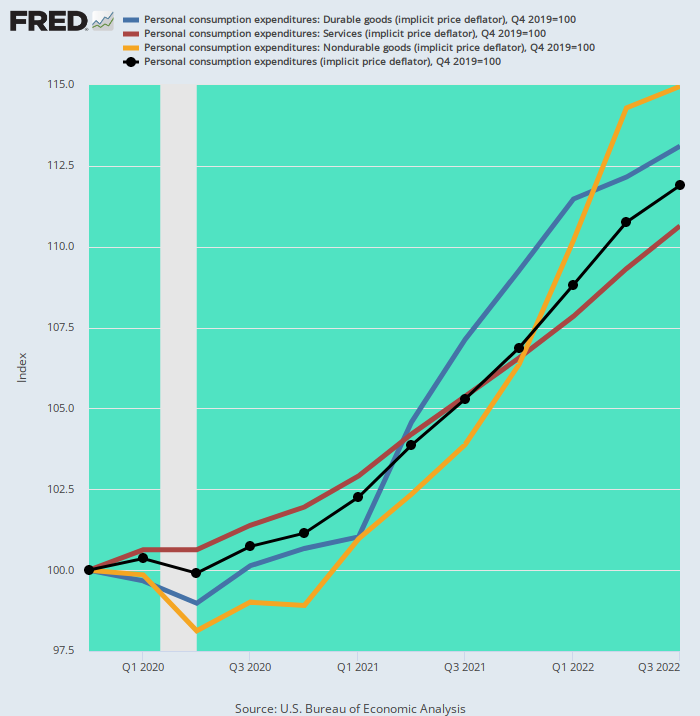

Inderdaad, om de impact op de Amerikaanse economie "split-screen inflatie" te noemen, doet nauwelijks recht aan het woord. Gedurende de 25 jaar nadat China halverwege de jaren negentig een exportmacht werd, stortte de Amerikaanse PCE-deflator voor duurzame goederen door een duizelingwekkende –40%, terwijl de PCE-deflator voor Services steeg met+ 87%.

Maar in termen van de gedachteloze focus van de Fed op haar jaarlijkse inflatiedoelstelling, werd alles goed bevonden. Het doet er niet toe dat de Fed haar heilige doelstelling van 2.00% alleen heeft bereikt vanwege een eenmalige en onhoudbare ineenstorting van de inflatie voor duurzame goederen, waardoor haar voorkeursmaatstaf (PCE-deflator) iets onder (1.80%) uitkwam.

Indexwijziging per jaar: 1995-2019

- Deflator voor duurzame goederen: -2.00%;

- PCE Services-deflator: +2.56%;

- Algemene PCE-deflator: + 1.80%

Inflatie op gesplitst scherm: algemene PCE-deflator versus duurzame goederendeflator en dienstendeflator, 1995-2019

De vlieg in de zalf was natuurlijk een enorme parallelle inflatie van financiële activa overal - van New York tot Londen, Mumbai en Shanghai. Maar zolang het krediet van de centrale bank bleef groeien, slaagden de gigantische wereldwijde financiële zeepbel en de $ 260 biljoen aan schulden waarop het gevaarlijk rust, erin om overeind te blijven.

Niet meer. De Fed en andere centrale banken zullen nu meedogenloos de wereldwijde financiële zeepbel moeten aanvallen die ze hebben gecreëerd om de virulente goederen- en diensteninflatie die al die tijd onder de oppervlakte sluimert, te onderdrukken.

Het bleek dat de massale, deflatoire wereldwijde toeleveringsketen altijd te broos en te kunstmatig was om vol te houden, vooral in het licht van exogene verstoringen. Die kwamen na 2019 in de vorm van de Covid Lockdowns, massale wereldwijde stimuleringsmaatregelen voor overheidsuitgaven en vervolgens de Sanctieoorlog van Washington tegen de wereldwijde grondstoffenmarkten en het betalings- en handelssysteem.

Dit zorgde er onder andere voor dat het inflatietijdperk van gesplitste schermen van de ene op de andere dag verdween. Sinds december 2019 is er geen tegenwicht meer voor de binnenlandse diensteninflatie vanuit de goederensector. Zowel de deflator van duurzame als niet-duurzame goederen is gestegen met een snelheid die sinds het begin van de jaren tachtig niet meer is voorgekomen, waardoor de totale PCE-deflator meer dan het dubbele is geworden.

In feite is de stijging van de dienstendeflator (bruine lijn) van 3.73% per jaar sinds het vierde kwartaal van 4 nu de achterblijver, waarbij duurzame goederen (blauwe lijn) en niet-duurzame goederen (gele lijn) de algemene PCE-deflatorindex (zwarte lijn) fors hoger trekken .

Per jaar indexwijziging sinds Q4 2019:

- PCE Services Deflator: 3.73%;

- PCE-deflator voor duurzame goederen: 4.58%;

- PCE-deflator voor niet-duurzame goederen: 5.21%;

- Algemene PCE-deflator: 4.20%

PCE-deflator en componenten, Q4 2019 tot Q3 2022

Onnodig te zeggen dat de Fed nu hoog en droog is ingehaald. De kunstmatige "lowflatie" van de goederensector is nu voorbij. De verdere ontrafeling van de wereldwijde toeleveringsketens zal in ieder geval een omkering van de meevaller van laagflatie 1995-2019 veroorzaken, aangezien de goederenproductie wordt teruggestuurd naar duurdere binnenlandse locaties. En als de neocons hun zin blijven krijgen in Washington, zal de proxy-oorlog tegen Rusland escaleren, wat een nieuwe ronde van destructieve opschudding op de grondstoffenmarkten zal veroorzaken.

Het zal ook betekenen dat de geroemde 'draai' van de Fed om de instortende financiële zeepbellen te redden gewoon niet zal gebeuren. Het momentum van de goederen-, diensten- en arbeidsinflatie is gewoon te sterk voor het Eccles Building om van koers te veranderen. Bovendien zal de absolute vastberadenheid van de Fed om terug te keren naar haar heilige inflatiedoelstelling van 2.00%, de Grote Financiële Deflatie die nu naar beneden komt alleen maar verlengen.

Wat de verkopende economen niet begrijpen, is dat de Keynesiaanse Phillipscurve-afweging tussen werkgelegenheid en inflatie in de eerste plaats nooit geldig was; en dat de recente massale verstoring van de economische activiteit als gevolg van de Lockdowns en stimmies betekent dat de huidige datapunten van de overheid in de verste verte niet lijken op de conjunctuurtrends uit het verleden.

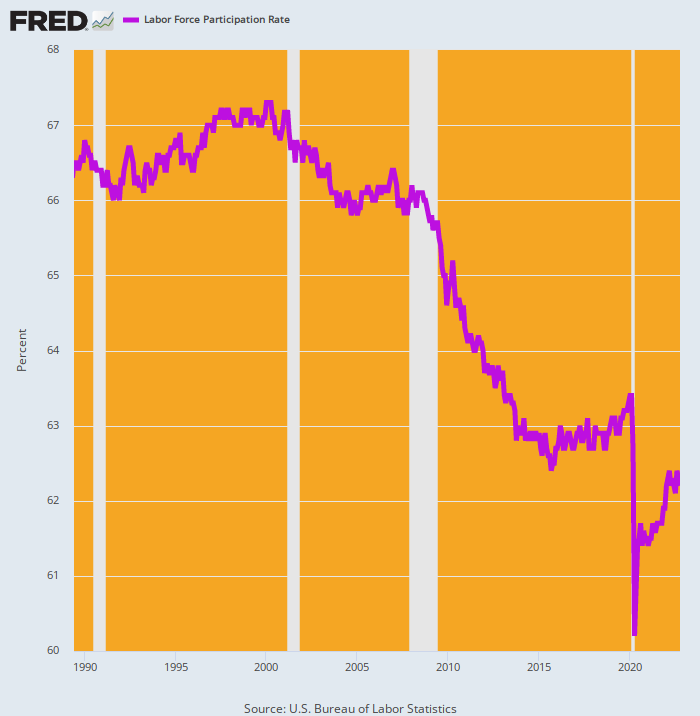

Wat dit laatste betreft, had de arbeidsparticipatie de neiging om een piek te bereiken naarmate de conjunctuur de zogenaamde volledige werkgelegenheid bereikte, wat een weerspiegeling is van het feit dat beschikbare incrementele arbeidsuren werden gebruikt voor betaald werk. Dit is duidelijk te zien in de onderstaande grafiek voor de pre-recessieperiodes van 1990, 2001, 2008-09 en 2020, en het is een geval van magie aan de aanbodzijde.

Dat wil zeggen dat het aantrekken van extra arbeidskrachten in de gemonetariseerde economie niet inherent inflatoir is. De inflatie komt uiteindelijk van slecht geld, niet te veel mensen die werken.

Op dezelfde manier is het verlies van arbeidsmiddelen uit de gemonetariseerde economie ook niet inherent deflatoir, als gederfd arbeidsinkomen wordt vervangen door overdrachtsbetalingen en het opnemen van bestaande besparingen.

En dat is waar we nu zijn. We hebben een massale uitstorting van fiscale en monetaire stimuleringsmaatregelen gehad, maar de arbeidsparticipatie ligt nog steeds op een diep, modern laagtepunt. Dat komt omdat de kunstmatige "vraag" die door Washington werd gegenereerd, werd tegengegaan door fiscale subsidies voor niet-productie en door de staat gesteunde luiheid. Er was geen stimulusvermenigvuldiger!

In dit verband moet worden opgemerkt dat we niet voor niets in 1990 met onderstaande grafiek beginnen. De 40 jaar daarvoor zijn niet vergelijkbaar vanwege de eenmalige opbouw van de verhouding in 1950-1990 toen vrouwen massaal de in geld uitgedrukte (in tegenstelling tot huishoudelijke) beroepsbevolking betraden.

Hoe dan ook, je hebt geen "sterke" arbeidsmarkt als er sinds het jaar 2000 een seculiere trend is naar een lagere arbeidsparticipatie. In feite is de optelsom van het beleid van Washington - lockdowns, Covid-angstzaaien en ongekende stimmies - was anti-aanbodkant.

Arbeidsparticipatiegraad op cyclische pieken:

- januari 1990: 66.8%;

- Februari 2000: 67.3%;

- december 2006: 66.4%;

- februari 2020: 63.4%;

- September 2022: 62.3%.

Arbeidsparticipatiegraad, 1990-2022

De ineenstorting van de arbeidsparticipatie sinds het jaar 2000 is geen kleinigheid. Het weerspiegelt het equivalent van 13.2 miljoen werknemers die de beroepsbevolking hebben verlaten vanwege pensionering, invaliditeit, Medicaid, voedselbonnen, andere vormen van verzorgingsstaatsteun of, in het geval van sommige millennials, een comfortabel leven in de kelder van mama en papa.

Hoe dan ook, de aanbodzijde, vertegenwoordigd door de arbeidsmarkt, is sterk gekrompen, ook al is de door de overheid aangewakkerde vraag groter geworden dan alle voorgaande precedenten. Wat dat betekent, is natuurlijk de door arbeid veroorzaakte stagflatie.

En voor de duidelijkheid dat er nu een loon-prijsspiraal is ingebouwd, hier zijn de uurloonstijgingen op een Y/Y-basis van de belangrijkste arbeidsmarktsectoren zoals gepubliceerd in het banenrapport van oktober.

J/J Verandering in gemiddeld uurloon:

- Magazijn en transport: +8.5%;

- Vrije tijd & gastvrijheid: +7.1%;

- Constructie: +6.6%;

- Nutsvoorzieningen: +6.4%;

- Financiële diensten: +6.0%;

- Goederenproducerend: +5.7%;

- Groothandel: +5.4%;

- Gezondheid en onderwijs: +5.3%;

- Zakelijke en professionele diensten: +5.1%;

- Totaal particuliere werkgelegenheid: + 5.5%.

In deel 3 zullen we de manier volgen waarop stijgende lonen en de druk om een “inhaalslag” te maken van de reeds ervaren stijgingen van de kosten van levensonderhoud het inflatoire momentum waarschijnlijk nog vele kwartalen zullen aanhouden. In feite is de nutteloze arbeid die zou moeten worden gegenereerd door de verkrapping door de Fed, al uit de beroepsbevolking gehaald door de Virus Patrol en de kunstmatige opbouw van "besparingen" van de twee jaar van door de overheid gestimuleerde thuisblijvers en summies.

Deel 3

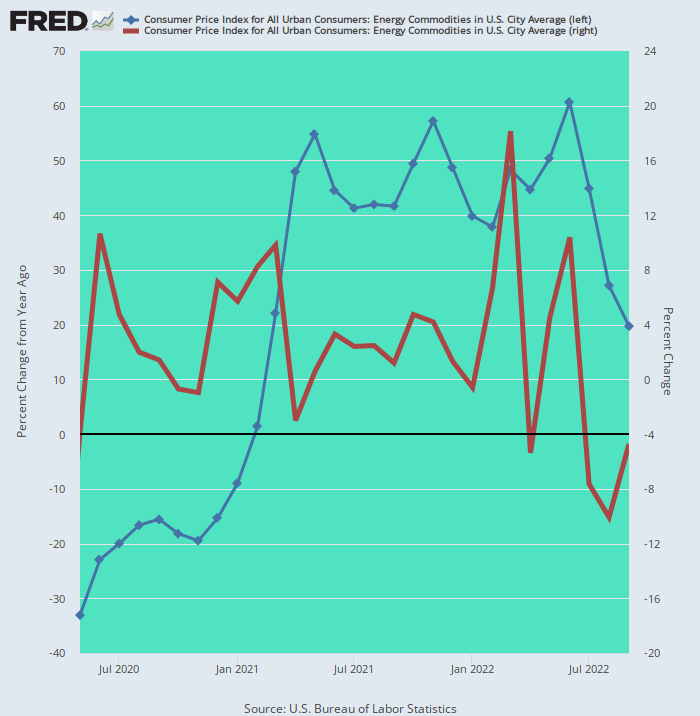

In de tussentijd moet worden benadrukt dat de inflatiespiraal voor de toekomst niet alleen afhankelijk zal zijn van de diensteninflatie. Dat komt omdat het zogenaamde voedsel- en energiecomplex lang niet zo snel afkoelt als Wall Street-experts je willen doen geloven.

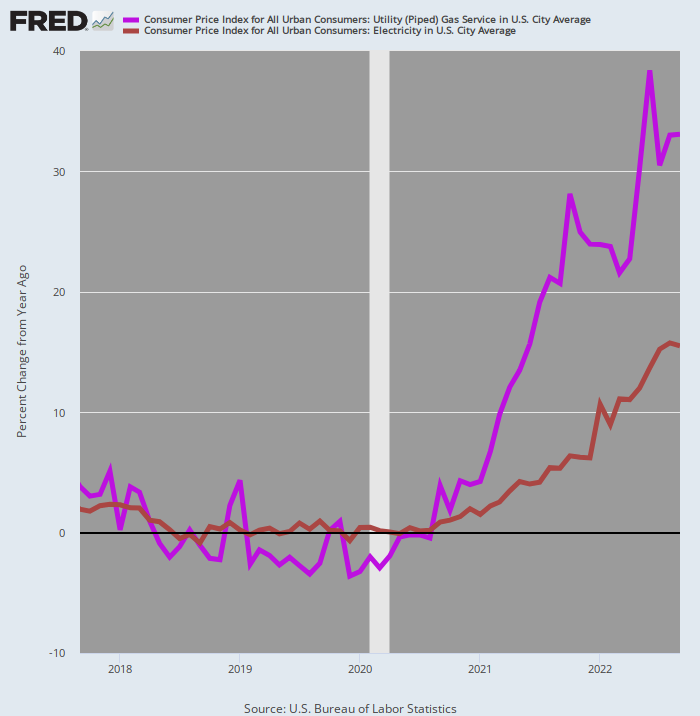

Toevallig zijn de nutsgedeelten van de energiekosten - vertegenwoordigd door elektriciteit en leidinggas - helemaal niet afgekoeld. Huishoudelijke elektriciteitsrekeningen zijn al omhoog 15.5% van vorig jaar, terwijl de CPI voor leidinggas dat wordt gebruikt voor verwarming en koken in huis is 33% hoger dan vorig jaar. Bovendien is geen van beide lijnen in de grafiek de afgelopen maanden scherp naar beneden gebogen.

J/J-wijziging in rekeningen voor huishoudelijke elektriciteit en gas via leidingen, 2017 tot 2022

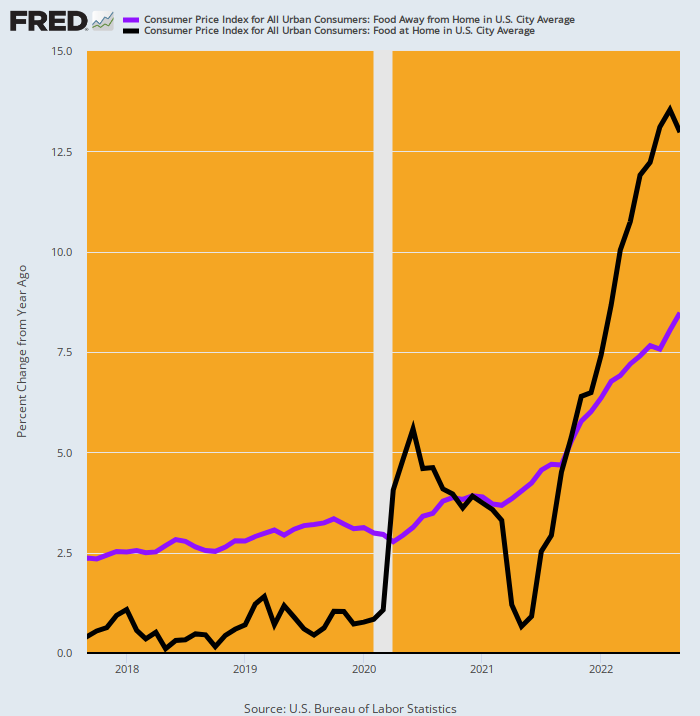

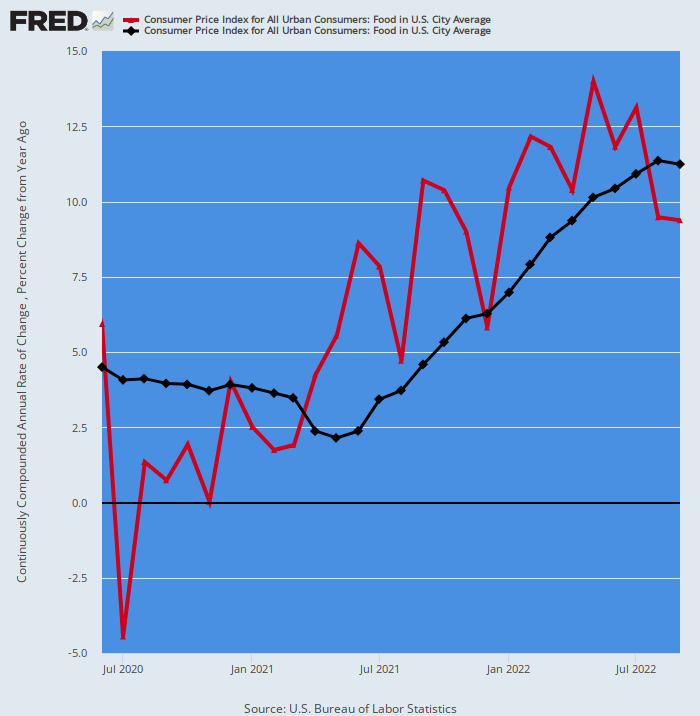

Evenzo stijgen beide delen van de voedselindex nog steeds op een agressieve manier: in vergelijking met een jaar geleden was het eten weg uit huis (bijv. restaurants) met 8.5% in september, terwijl de supermarktprijzen met 13.0%. En beide lijnen weerspiegelen een verticale stijging die de komende maanden geen tekenen van vertraging vertoont.

Toevallig vertegenwoordigen deze voedselrekeningen op een gecombineerde basis: 13.65% van het gewicht in de CPI, en waren gestegen 11.29% op een gewogen gemiddelde basis over het afgelopen jaar. Dat is de hoogste jaarlijkse stijging in 43 jaar (mei 1979)!

Y / Y-verandering in CPI-componenten voor voedsel buitenshuis en supermarkten, 2017-2022

Het enige deel van het voedsel- en energiecomplex dat daadwerkelijk is afgekoeld, zijn de op aardolie gebaseerde transport- en verwarmingsbrandstoffen, die goed zijn voor slechts 4.57% van het gewicht in de CPI. Terwijl het Y/Y-veranderingspercentage (blauwe lijn) in september nog 19.7% bedroeg, was het maandelijkse veranderingspercentage (bruine lijn) al drie maanden op rij negatief, waardoor de Y/Y-trend fors lager was, zij het vanaf het begin. of-this-world 61% Y/Y-winst geboekt in juni.

Bovendien is de nationale gemiddelde benzineprijs sinds medio september gestabiliseerd op ongeveer $ 3.80 per gallon, terwijl de diesel- en vliegtuigbrandstofprijzen zijn blijven stijgen. De detailhandelsprijzen voor diesel die momenteel $ 5.33 per gallon bedragen, zijn met 6% gestegen ten opzichte van medio september (toen de laatste CPI werd genomen) en met 49% ten opzichte van de prijzen van een jaar geleden.

Dus hoewel het duidelijk is dat de op aardolie gebaseerde brandstofprijzen van het late voorjaarskookpunt komen, is de hieronder getoonde 19.7% Y/Y-winst niet bepaald desinflatoir. Dat zal vooral het geval zijn in de komende maanden als de prijzen van middeldistillaat blijven stijgen en de benzineprijzen weer opveren als reactie op de verdere afname van Russische olie op de wereldmarkt nadat begin december het volledige Europese verbod op import over zee van kracht wordt.

CPI voor energiegrondstoffen: verandering j/j (blauwe lijn) versus maand-op-maand verandering (rode lijn), mei 2020 tot september 2022

Op een all-in basis is het voedsel- en energiecomplex dus niet de deflatoire kracht die het op korte termijn zou moeten zijn. Op jaarbasis zijn de gecombineerde voedselindexcomponenten gestegen met 11.3% en de gecombineerde energiedienstencomponenten voor nutsbedrijven zijn gestegen met 20.3%, en ze blijven maandelijks met een forse clip stijgen.

Samen zijn deze componenten verantwoordelijk voor: 17.31% van het gewicht in de CPI, vergeleken met slechts 4.66%toe te schrijven aan benzine en middendestillaten. Dat is, 79% van het gewicht in het voedsel- en energiecomplex (totaal gewicht = 21.88%) vertoont geen tekenen van vertraging.

Hier is bijvoorbeeld de subindex voor beide componenten van voedsel in de CPI. Tijdens de meest recente maand (september) bedroeg het maandelijkse stijgingspercentage op jaarbasis (rode lijn) een forse +9.4%, een niveau dat slechts iets onder het eerder genoemde Y/Y-cijfer van +11.3% lag. Dit betekent puur statistisch dat de voedselindex tot ver in 2023 sterk zal stijgen, zelfs als het maandelijkse stijgingspercentage abrupt zou afkoelen in tegenstelling tot de recente onregelmatig stijgende trend (rode lijn) in de onderstaande grafiek.

CPI-voedselindex: Y/Y-verandering (zwarte lijn) versus maandelijkse verandering op jaarbasis (rode lijn)

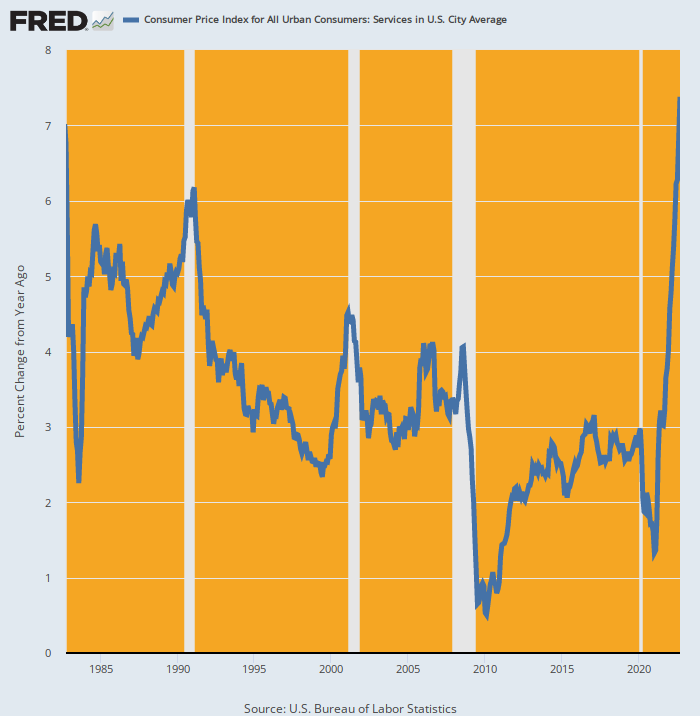

Onnodig te zeggen dat, met veel inflatiedruk in het voedsel- en energiecomplex, het idee dat de algemene CPI de komende maanden snel zal afnemen, slechts een perma-bull-droom is. Immers, met de binnenlandse arbeidskosten die escaleren tot de 6%+ niveaus die in deel 2 worden getoond, is het onmogelijk dat de CPI-index voor diensten snel van de kook raakt.

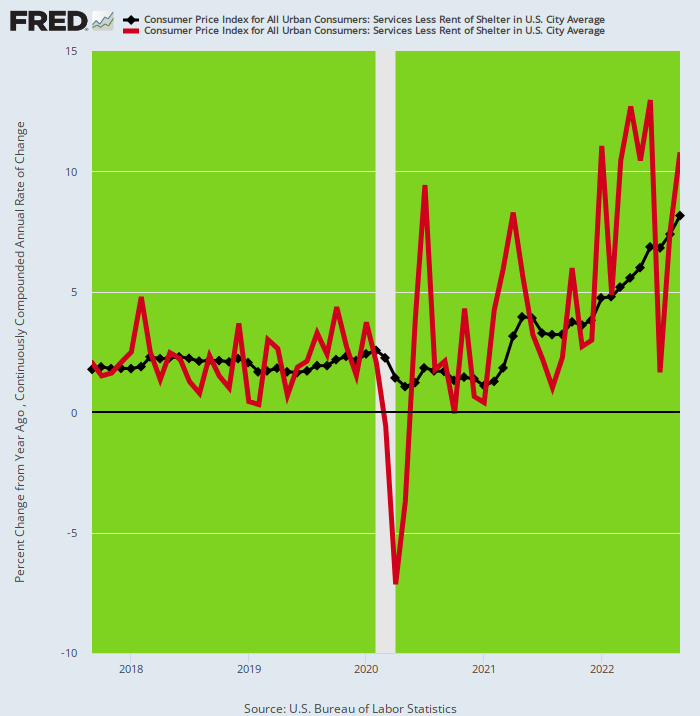

En het is aan de kook vergeleken met de afgelopen 40 jaar. De Y/Y-winst van 7.4% in september was de grootste stijging sinds september 1982, en meer dan het dubbele van de stijging van 3.2% op jaarbasis in september 2021. Dat wil zeggen, de vrijwel verticale blauwe lijn in de onderstaande grafiek duidt op een sterk voorwaarts momentum, niet op een wending lager om de hoek.

J/J-wijziging in CPI voor services, 1982-2022

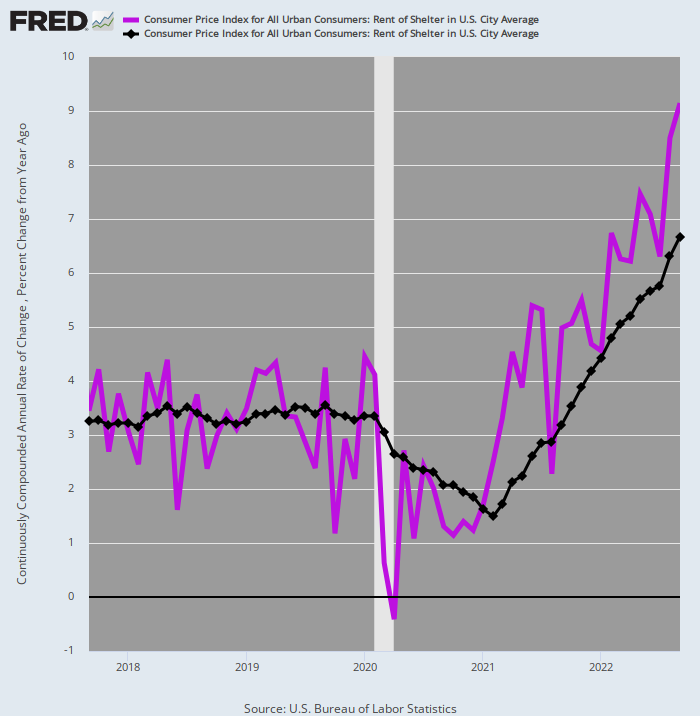

Zeker, iets meer dan de helft van het gewicht in de CPI-index voor diensten (60.51%) komt voor rekening van huur van onderdak (32.11%), en sommige buy-the-dippers beweren dat de huren op het punt staan te imploderen. Maar dat is gebaseerd op een foutieve lezing van de seizoensgebonden daling van de maand-op-maand huurprijzen voor nieuwe huurcontracten - een daling die elk jaar optreedt tijdens de herfstmaanden.

Bovendien is het vragen van huur op nieuwe huurcontracten sowieso niet de juiste maatstaf voor de huurinflatie waarmee alle Amerikaanse huishoudens te maken hebben. Aangezien huurcontracten voor woningen doorgaans een jaar of langer duren, duurt het even voordat de trend van het vragen van huurwoningen door de hele voorraad huurwoningen is gerold. lezingen en die geplaatst voor het vragen van huurprijzen door toonaangevende particuliere onroerendgoeddiensten.

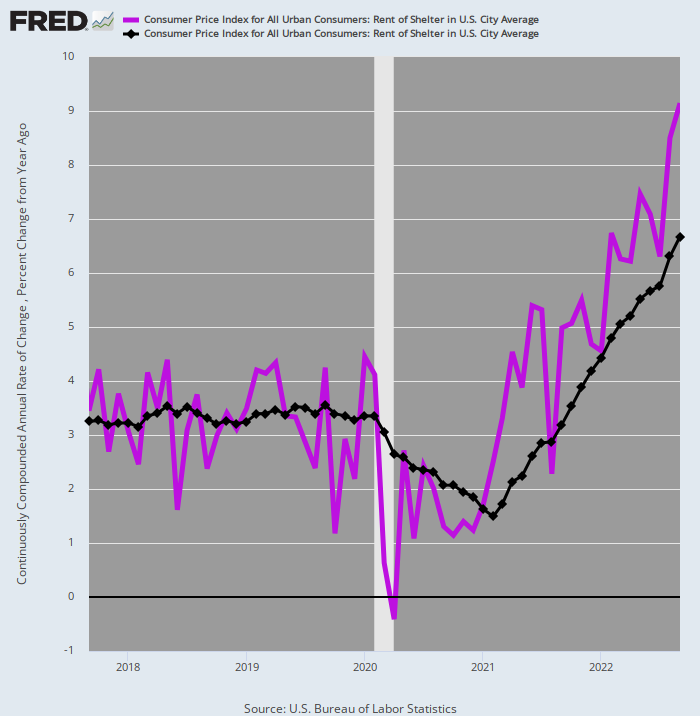

Dienovereenkomstig ligt de relevante maatstaf voor waar de CPI-huur van onderdaknummers naartoe gaat in de vergelijking tussen geannualiseerde maandelijkse huurveranderingen (paarse lijn) en de Y/Y-verandering (bruine lijn). Zoals hieronder wordt getoond, overtreffen de eerste de laatste sinds januari 2022, wat betekent dat de Y/Y-trend rekenkundig gezien nog vele maanden omhoog zal gaan.

In september was het geannualiseerde tempo van de maandelijkse verandering zelfs 9.15%, een cijfer dat bijna 40% hoger is dan de Y/Y-winst van 6.7%. Kortom, zelfs als dalende prijzen voor nieuwe woningen in de komende periode ertoe leiden dat de huren aanzienlijk moeten afkoelen, zal het tot ver in 2024 duren voordat de index voor huurwoningen zijn weg terug kan vinden in de richting van de doelstelling van 2.00% van de Fed.

CPI Rent of Shelter Index: maandelijkse verandering op jaarbasis (paarse lijn) versus Y/Y verandering (zwarte lijn), 2017-2022

In ieder geval steeg de CPI-dienstenindex exclusief huur van onderdak met 8.1% in september, een cijfer dat zelfs hoger is dan de stijging van 7.4% voor de totale dienstenindex. Dat betekent natuurlijk dat de 28.40% van het CPI-gewicht voor rekening van diensten minder opvangdiensten zelfs sneller stijgt dan de huurprijzen.

Bovendien, zoals de contrasterende rode en zwarte lijnen in de onderstaande grafiek impliceren, is er geen indicatie dat deze subindex binnenkort zal overgaan. Hoewel het maandelijkse winstpercentage op jaarbasis (rode lijn) volatiel was, lag het gedurende zeven van de laatste acht maanden ruim boven de Y/Y-trend, wat impliceert dat de Y/Y-index gedurende de maanden een aanzienlijk opwaarts momentum zal hebben. vooruit.

CPI-index voor services zonder onderdak: maandelijkse wijziging op jaarbasis (rode lijn) versus Y/Y-wijziging (zwarte lijn), 2017-2022

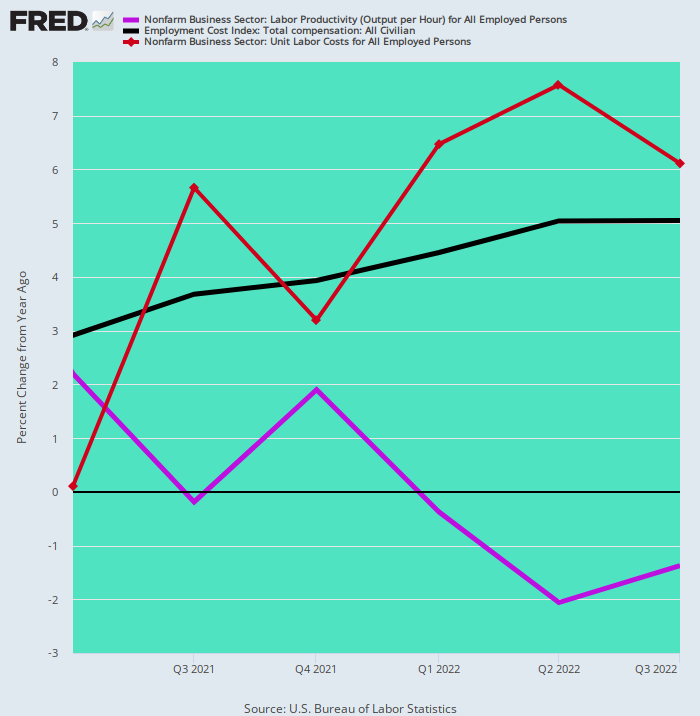

In de context van stijgende arbeidskosten en de daaruit voortvloeiende inflatoire druk van de dienstensector moet een verdere ongunstige trend in de macro-economische gegevens worden opgemerkt. Namelijk dat de 5-8% stijging van de loonkosten in de verschillende binnenlandse sectoren niet wordt gecompenseerd door enige productiviteitswinst.

Dit is volkomen abnormaal, en een verdere maatstaf voor de nadelige gevolgen van de Lockdowns, stimmies en de daaruit voortvloeiende overstroming van de beroepsbevolking van de bevolking in de werkende leeftijd. Sinds het eerste kwartaal van 1 zijn de totale stijgingen van de arbeidskosten (inclusief uitkeringen) namelijk gestegen van 2021% op jaarbasis (zwarte lijn) tot 3.0%, terwijl de productiviteitswinst (paarse lijn) in de tegenovergestelde richting is gegaan en sterk is gedaald van + 2.2% in Q1 2021 tot -1.4% sollen im dritten Quartal 3 beginnen.

Onnodig te zeggen dat die kloof bijdraagt aan de groei van de arbeidskosten per eenheid product (bruine lijn). Dienovereenkomstig zijn de arbeidskosten per eenheid product de afgelopen drie kwartalen met meer dan 6.0% per jaar, wat de hoogste duurzame winst in meer dan vier decennia vertegenwoordigt.

Verandering op jaarbasis in totale vergoedingskosten, arbeidsproductiviteit en loonkosten per eenheid product, 1e kwartaal 2021 tot 3e kwartaal 2022

Uiteindelijk komt de macroconditie van de Amerikaanse economie neer op een hels geval van stagflatie. De arbeidsmarkt en economie zijn zwak. De ingebedde inflatie is buitengewoon sterk.

Wat dat op zijn beurt betekent, is dat de vermeende agressieve renteverhogingen van de Fed in feite een dag te laat zijn en een dollar tekort komen. Om het inflatoire momentum zelfs maar te deuken, zal het de benchmark UST-rente ver boven het niveau van 5.0% moeten brengen dat nu impliciet in de Fed funds rate zit.

Toch is het het vooruitzicht van dramatisch hogere UST-rendementen die er uiteindelijk toe zullen leiden dat het financiële meubilair enorm zal breken, vooral bij koersgevoelige aandelenkoersen. Met andere woorden, in de marge hebben de VS hun enorme staatsschuld van $ 31 biljoen aan buitenlandse investeerders verpand.

De Japanners hebben bijvoorbeeld alleen al zo'n 1.2 biljoen dollar aan Amerikaanse staatsschuld opgebouwd, voornamelijk omdat ze veel meer opbrachten dan de erbarmelijke 0.25% die door de Bank of Japan was afgekondigd. Deze UST-rendementen leverden op hun beurt een aantrekkelijker rendement op dan op de thuismarkt beschikbaar is, zelfs als rekening wordt gehouden met de kosten van valutahedging.

Maar de afgedekte dollarhandel werkt niet meer, door de ineenstorting van de yen. Dit laatste heeft ertoe geleid dat de kosten van valutahedging dramatisch zijn gestegen.

Dus zowel de Japanse instellingen als de heer en mevrouw Watanabe hebben genoeg van verliezen op dollarobligaties gehad, wat betekent dat 's werelds grootste kopers van Amerikaanse staatsobligaties jarenlang, die enorm hebben geholpen de leenkosten voor Amerikaanse bedrijven en consumenten laag te houden, nu vertrekken de dollar-obligatiekuilen.

Aangezien de Wall Street Journal onlangs opgemerkt,

Sde signalen nemen toe dat de Japanse regering kortlopende Amerikaanse obligaties verkoopt, als onderdeel van een poging om de valuta op peil te houden. Op 22 september was het rendement op de 10-jarige Amerikaanse schatkist maakte zijn op één na grootste sprong van het jaar nadat de Japanse regering had gezegd dat het zo was yen kopen met dollars uit de deviezenreserves voor het eerst sinds de jaren negentig.

Tegelijkertijd haasten sommige Japanse institutionele beleggers zich om hun bezit aan buitenlandse obligaties, waaronder staatsobligaties, te verminderen.

De Federal Reserve's renteverhogingen hebben verzwakte de yen en maakte het duurder voor Japanse beleggers om zich in te dekken tegen valutaschommelingen bij het kopen van Amerikaanse activa. Als gevolg hiervan zijn beleggers, in plaats van te rekenen op de vraag van Japanse investeerders naar Treasury's, zich steeds meer zorgen gaan maken over een mogelijk destabiliserende verschuiving in de wereldwijde kapitaalstromen.

De daling van de Japanse vraag komt doordat de Amerikaanse obligatiemarkt lijdt een van de slechtste jaren in de geschiedenis, na te zijn gehavend door aanhoudende inflatie en escalerende verwachtingen over hoe hoog de Fed zal moeten om de rente te verhogen. Doordat de obligatiekoersen zijn gedaald, is de rente op staatsobligaties gestegen tot het hoogste niveau in meer dan tien jaar.

Inderdaad, jarenlang hebben veel Japanse speculanten zich beziggehouden met een nog meer speelse vorm van afgedekte arbitrage. Dat wil zeggen dat ze langerlopende Amerikaanse obligaties in de wacht sleepten, niet alleen omdat ze hogere rendementen boden dan Japanse obligaties, maar ook omdat de rendementen op langerlopende staatsobligaties hoger waren dan die op kortere looptijden. Hierdoor konden ze een goed rendement behalen door dollars te lenen tegen korte rente en vervolgens obligaties met een langere looptijd te kopen - een stap die ook de facto fungeerde als een afdekking tegen valutaschommelingen!

Aan dat spel komt echter snel een einde. Alleen al in de afgelopen vier maanden hebben alleen Japanse levensverzekeraars en pensioenfondsen hun bezit aan buitenlandse obligaties met bijna $ 40 miljard verminderd, volgens gegevens van de Japanse overheid. Dat komt nadat ze sinds het begin van 500 ongeveer $ 2016 miljard hebben toegevoegd, toen BOJ-beleid dreef de Japanse obligatierente op onder nul.

Kortom, centrale bankiers hebben de kapitaalmarkten van de wereld bijna onherstelbaar verminkt. Terwijl de Fed nu probeert de inflatoire impact van haar roekeloze gelddruk gedurende meerdere decennia ongedaan te maken, is de spiraal van de daaruit voortvloeiende speculatie met hefboomwerking en verkeerde investeringen over de hele wereld voorbestemd om destructief te ontspannen.

Dus wat we hebben is niet alleen de ergste stagflatie in 40 jaar, maar ook een constellatie van door de centrale bank veroorzaakte investeringsfouten die de krappe geldbehandeling die nu net begint, aanzienlijk zal verergeren en verlengen.

De auteur heeft genadig toegestaan herdruk van zijn betaalde dagelijkse dienst.

Uitgegeven onder a Creative Commons Naamsvermelding 4.0 Internationale licentie

Stel voor herdrukken de canonieke link terug naar het origineel Brownstone Instituut Artikel en auteur.